Netto-Einkommen 2025: So stark verändert sich Ihr Gehalt im Vergleich zu 2024!

| Monatsbrutto | Netto 2024 | Netto 2025 |

|---|---|---|

| 1.500 € | 1.273 € | 1.273 € |

| 2.000 € | 1.596 € | 1.622 € |

| 2.500 € | 1.863 € | 1.879 € |

| 3.000 € | 2.150 € | 2.166 € |

| 3.500 € | 2.436 € | 2.452 € |

| 4.000 € | 2.684 € | 2.711 € |

| 4.500 € | 2.930 € | 2.957 € |

| 5.000 € | 3.176 € | 3.203 € |

| 5.500 € | 3.421 € | 3.449 € |

| 6.000 € | 3.667 € | 3.694 € |

Transparente Analyse Ihres Einkommens

Unser Brutto-Netto-Rechner ermöglicht Ihnen eine klare und detaillierte Sicht auf Ihr Einkommen. Entdecken Sie, wie Ihr Bruttoeinkommen durch Sozialversicherungsbeiträge und Lohnsteuer für das aktuelle Jahr 2024 und bereits im Voraus für das Jahr 2025 beeinflusst wird. Zudem bieten wir Ihnen die Flexibilität, auch Rückblicke für die vergangenen Jahre 2022 und 2023 durchzuführen. So können Sie leicht die Veränderungen in Ihrem Nettoeinkommen über die Zeit hinweg verstehen und nachvollziehen.

- Detailgenaue Sozialversicherungsbeiträge: Sehen Sie genau, wie sich Ihre Beiträge zusammensetzen und welchen Anteil sie an Ihrem Gesamteinkommen haben.

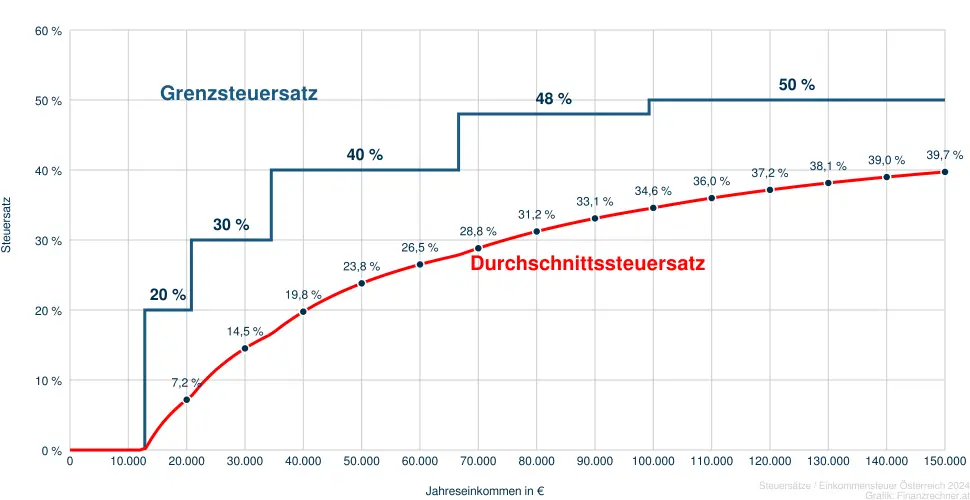

- Präzise Steueraufschlüsselung: Wir zeigen Ihnen Ihren persönlichen Durchschnittssteuersatz und bieten eine visuelle Darstellung, die Ihnen einen klaren Überblick über die Steuersituation in Österreich gibt.

- Einkommensvergleich: Setzen Sie Ihr Einkommen in Kontext und verstehen Sie, wie es im Vergleich zu anderen steht.

Nutzen Sie unseren Rechner für eine transparente und leicht verständliche Darstellung Ihres Gehalts, Lohns oder Ihrer Pension. Erkunden Sie jetzt die Möglichkeiten und gewinnen Sie wertvolle Einblicke in Ihre Finanzen!

Bereit, mehr über Ihre finanzielle Situation zu erfahren? Unser Brutto-Netto-Rechner ist der erste Schritt zu einem besseren Verständnis Ihrer Finanzen.

Haben Sie Fragen zur Nutzung des Rechners oder benötigen Sie weitere Informationen? Unsere Experten stehen Ihnen gerne zur Verfügung. Kontaktieren Sie uns.

Brutto-Netto-Rechner

von Finanzrechner.at

Der Rechner hat im erweiterten Modus zusätzlich nützliche Funktionen, um die Berechnung bzw. die Eingabe so einfach wie möglich zu halten. Folgende Berechnungshilfen/Funktionen stehen zur Verfügung:

- Formulardaten speichern

Diese Funktion ist besonders empfehlenswert, wenn man sich auf Jobsuche befindet. Die Formulardaten werden gespeichert und beim nächsten Besuch automatisch in das Formular eingefügt. Dadurch muss man nicht bei jeder erneuten Nutzung des Rechners die Berechnungsparameter eingeben. Dadurch kann man nur das Bruttogehalt aus einem Jobinserat eingeben, um das Nettogehalt unter Berücksichtigung der individuellen Eingabeoptionen zu erhalten.

- Eingaben ändern

Hat man eine Berechnung durchgeführt, so kann man die Eingaben wieder ändern, indem man beim Ergebnis auf den Button „Eingaben ändern“ klickt. Anschließend wird der Rechner mit den bisherigen Eingaben befüllt.

- Vergleichen

Wenn man zwei oder mehrere Berechnungen durchführen und die Ergebnisse vergleichen möchte, dann klickt man beim ersten bzw. bei allen weiteren Ergebnissen auf „Vergleichen“. Gerade beim Gehalt stellt sich oft die Frage, wieviel Netto ist das mehr, wenn beispielsweise ein Sachbezug aufgrund eines PKWs anfällt oder ganz klassisch einfach ein anderes Bruttogehalt vorhanden ist. Bei der Vergleichsübersicht werden die monatlichen und jährlichen Netto-Werte miteinander verglichen. So sieht man auf einfachster Weise die absolute sowie die prozentuale Veränderung des Einkommens.

- Einkommen um beliebige Prozente erhöhen

Das Einkommen kann um einen beliebigen Betrag erhöht werden oder man nutzt die Prozent-Eingabefunktion:

Dafür klickt man auf den Wert der Prozente, gibt diese an und klickt anschließend auf „erhöhen“. Beispielsweise wird bei 4,5 % und einem Einkommen in Höhe von 3.200 der Wert dann automatisch auf 3.344 erhöht. Gerade zur Vorbereitung einer Gehaltsverhandlung ist die Funktion sehr nützlich.

Dafür klickt man auf den Wert der Prozente, gibt diese an und klickt anschließend auf „erhöhen“. Beispielsweise wird bei 4,5 % und einem Einkommen in Höhe von 3.200 der Wert dann automatisch auf 3.344 erhöht. Gerade zur Vorbereitung einer Gehaltsverhandlung ist die Funktion sehr nützlich.

Diese Funktion steht beim Eingabefeld „Einkommen“ zur Verfügung, wenn- auf der Ergebnisseite der Button „Eingaben ändern“ oder „Vergleichen“ angeklickt wurde oder

- die Formulardaten gespeichert wurden und die Seite/der Rechner neu aufgerufen wird.

- Einkommen auf Basis der Stundenanzahl

Die Normalarbeitszeit bezieht sich auf das eingegebene Einkommen im Gehaltsrechner. Dies ist für die Berechnung der Normalstunde bzw. der Anwesenheitsstunde relevant. Wird die Normalarbeitszeit geändert und entspricht diese nicht dem Einkommen, so kann das Einkommen aliquot auf Basis der Stundenanzahl automatisch berechnet werden.

Anwendungsfall: Bei Stellenangeboten für Teilzeit-Jobs wird oft das Gehalt auf Vollzeit-Basis z.B. 40 Stunden pro Woche angegeben. - Sonderzahlung-⅙-Optimierung

Mithilfe der Sechsteloptimierung (auch als Siebentelmodell und „Formel 7“ bekannt) kann eine Jahresprämie verteilt ausbezahlt werden. Die Funktion im Rechner teilt 6/7 der Prämie auf 12 Monate auf und 1/7 auf den 13. bzw. 14. Bezug. Im Ergebnis ist keine zusätzliche Sonderzahlung ersichtlich, da die Prämie auf den Monatsbezug bzw. auf das Urlaubsgeld und Weihnachtsgeld aufgeteilt wird. Diese Steueroptimierung kann nur für bestimmte Arten von Sonderzahlungen angewendet werden und ist von den individuellen Gegebenheiten des Arbeitnehmers abhängig.

- Arbeiterkammerumlage

Die meisten Beschäftigten sind Mitglieder der Arbeiterkammer (AK) und zahlen normalerweise eine Arbeiterkammerumlage. Dieser Beitrag wird direkt vom Arbeitgeber abgezogen. Es gibt jedoch Ausnahmen. Zum Beispiel müssen Ärzte, Seelsorger, Geschäftsführer und Vorstandsmitglieder von Kapitalgesellschaften diese Umlage nicht zahlen, da sie nicht zur AK gehören. In unserem Lohnrechner kann man wählen, ob man zur AK gehört oder nicht.

- Vorschau

Bei Änderungen, die vom Bundesministerium für Finanzen (BMF) veröffentlicht werden, wie z.B. die Abschaffung der kalten Progression, Anpassung der Grenzsteuersätze oder einer Pensionserhöhung, stellen wir umgehend eine Vorschau-Funktion zur Verfügung, um die steuerlichen Auswirkungen sichtbar und vergleichbar zu machen.

-

Verchiedene Sprachen

Deutsch, English, Magyar, Hrvatski, Slovenský, Slovenščina, Русский, Čeština, Italiano, Polski, Română, Türkçe, Français, Українська und Español.

Berechnen Sie Ihr Nettoeinkommen mit unserem aktuellen Brutto-Netto-Rechner für Österreich. Präzise Ergebnisse für fundierte Finanzentscheidungen. Unter Berücksichtigung der „Abschaffung der Kalten Progression“ – welche seit 1.1.2023 zur Anwendung kommt – können Sie einige Brutto-Netto-Berechnungen für das Jahr 2024 in der nachfolgenden Tabelle finden:

| Bruttolohn | Nettolohn | Sozialversicherung | Lohnsteuer |

|---|---|---|---|

| 1.500 € | 1.272,94 € | 226,80 € | 0,26 € |

| 1.750 € | 1.442,70 € | 264,61 € | 42,69 € |

| 2.000 € | 1.596,46 € | 322,40 € | 81,14 € |

| 2.250 € | 1.734,32 € | 385,21 € | 130,47 € |

| 2.500 € | 1.862,74 € | 451,75 € | 185,51 € |

| 2.750 € | 2.006,11 € | 496,94 € | 246,95 € |

| 3.000 € | 2.149,50 € | 542,10 € | 308,40 € |

Persönliche Berechnung

Ihr tatsächliches Nettogehalt kann von dem hier ausgewiesenen Betrag abweichen. Führen Sie am besten mit dem Rechner eine individuelle Berechnung durch, um das Netto vom Brutto für das Jahr 2024 zu ermitteln: Brutto-Netto-Rechner

Häufig gestellte Fragen

- Wie kann ich mein Nettogehalt ausrechnen?

Indem Sie beim Brutto-Netto-Rechner Ihr Bruttoeinkommen eingeben (für Angestellte, Arbeiter und Arbeiterinnen, Lehrlinge, Pensionisten und Pensionistinnen). - Wie viel Netto bleibt vom Brutto?

Bei Arbeitnehmer/innen wird die Sozialversicherung und die Lohnsteuer automatisch vom Bruttogehalt abgezogen. Wie hoch diese sind, können Sie mit dem Brutto-Netto-Rechner berechnen lassen. - Was ist der Unterschied zwischen Brutto- und Nettogehalt?

Das Bruttogehalt ist der Gesamt-Betrag vor Abzug von Steuern und Sozialversicherungsbeiträgen. Das Nettogehalt ist der Betrag, der tatsächlich ausgezahlt wird. - Welches Bundesland wird für die Berechnung standardmäßig verwendet?

Die Standardwerte sind auf Wien eingestellt. - Wo ist der Brutto-Netto-Rechner verfügbar?

Unser Brutto-Netto-Rechner ist unter zwei verschiedenen URLs erreichbar: Sie können ihn entweder über finanzrechner.at aufrufen oder direkt über bruttonetto.finanzrechner.at nutzen. - Ich bin selbstständig, wieviel Einkommensteuer muss ich bezahlen?

Dies ist unter anderem abhängig von Ihrem Gewinn. Einen ungefähren Richtwert können Sie mit dem Einkommensteuerrechner berechnen. - Wie kann man die Personalkosten berechnen?

Wählen Sie bei den Zusatzangaben "Dienstgeberabgaben anzeigen" aus. Bei der Berechnung werden diese dann gesondert aufgeschlüsselt bzw. schauen Sie in der Tabelle für Angestellte mit Dienstgeberaufwand nach. - Wie kann man die Brutto-/Nettobeträge bei der Umsatzsteuer berechnen?

Nutzen Sie den Umsatzsteuerrechner mit dem aktuellen Steuersatz für Österreich. - Wie viel verdient ein Österreicher im Durchschnitt?

- Angestellte(r): € 2.522

- Arbeiter(in): € 1.661

siehe Durchschnittsgehalt Österreich

weitere Rechner: