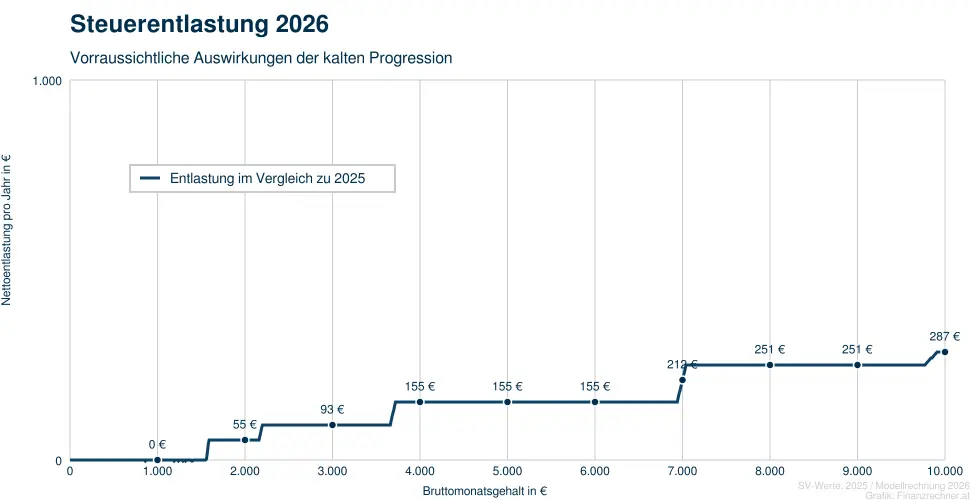

Seit 1. Jänner 2023 wurde die kalte Progression zum Teil abgeschafft. Dadurch werden die Tarifstufen an die Inflation angepasst. Mit dem Progressionsrechner können Sie Ihr künftiges Einkommen berechnen (Modellrechnung; Sachbezüge, Freibeträge und Pendlerpauschale sowie Sonderzahlungen wie Urlaubs- und Weihnachtsgeld werden aktuell im Kalte Progression Rechner nicht berücksichtigt - bitte nutzen Sie den Brutto-Netto Vergleichsrechner).

Basis für die Berechnung der "neuen" Steuerstufen ist

die Inflationsrate von Juli des vorangegangenen Jahres bis Juni des

laufenden Jahres. Der Basis-Wert für die Anpassung 2026 beträgt somit 2,6 % (Juli 2024 bis Juni 2025).

| Brutto-Einkommen in Euro | Anpassung | Grenzsteuersätze alt & neu | |||

|---|---|---|---|---|---|

| Steuerstufen alt | Steuerstufen ab 2026 | 2024 | 2025 | 2026 | |

| bis 13.308 und darunter | bis 13.539 und darunter | +1,74 % | 0 % | 0 % | 0 % |

| über 13.308 bis 21.617 | über 13.539 bis 21.992 | +1,73 % | 20 % | 20 % | 20 % |

| über 21.617 bis 35.836 | über 21.992 bis 36.458 | +1,74 % | 30 % | 30 % | 30 % |

| über 35.836 bis 69.166 | über 36.458 bis 70.365 | +1,73 % | 40 % | 40 % | 40 % |

| über 69.166 bis 103.072 | über 70.365 bis 104.859 | +1,73 % | 48 % | 48 % | 48 % |

| über 103.072 bis 1.000.000 | über 104.859 bis 1.000.000 | +1,73 % | 50 % | 50 % | 50 % |

| über 1.000.000 | über 1.000.000 | +0 % | 55 % | 55 % | 55 % |

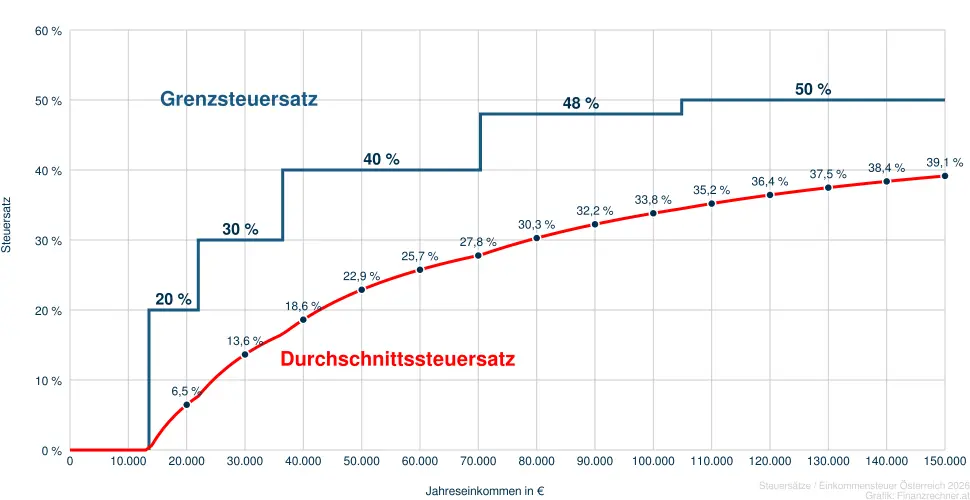

Was bedeuten die Progressionsstufen/Tarifstufen für das Einkommen?

Mit steigendem Einkommen kommt ein anderer progressiver Steuersatz zur Anwendung. Es wird aber nur jener Betrag mit diesem Steuersatz versteuert, der über die jeweilige Stufe ist. Mit dem progressiven Steuersatz soll die individuelle Leistungsfähigkeit des Steuerpflichtigen berücksichtigt werden.

Beispiel (Jahr 2026): 26.000 € Einkommen

1. Stufe: 13.539 € x 0 %

2. Stufe: 8.453 € x 20 %

3. Stufe: 4.008 € x 30 %