Die Arbeiterkammerumlage (AK) beträgt 0,50 Prozent der allgemeinen Beitragsgrundlage bis zur Höchstbeitragsgrundlage. Der höchste jährliche Beitrag (2025) beträgt 387 € und ist vom Dienstnehmer alleine zu tragen. Der Arbeiterkammer gehören alle Arbeitnehmer an, außer von Gebietskörperschaften, Ärzte, Apotheker und weitere (§ 10 Abs. 2 AKG). Die AK wird vom Dienstgeber vom Lohn (Gehalt) einbehalten und über den Versicherungsträger an die Kammer für Arbeiter und Angestellte abgeführt. Somit ist der Umlagebetrag am Gehalts- bzw. Lohnzettel bei den Sozialversicherungsbeiträge inkludiert.

Rechner

Brutto in Netto und Arbeiterkammerumlage berechnen

Mit dem Brutto-Netto-Rechner können Sie rasch und einfach erfahren, wie viel von Ihrem monatlichen Bruttogehalt netto für Sie übrigbleibt. Sowie eine genaue Übersicht der Sozialversicherungsbeiträge, wie sich die Lohnsteuer zusammensetzt und Details zum Steuersatz. Auch die Dienstgeberkosten können angezeigt werden.

Vom Bruttogehalt abgezogen werden:- Sozialversicherung (KV, PV, AV, AK, WF)

- Lohnsteuer

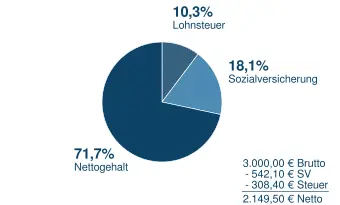

Beispiel für 3.000 € brutto:

Details:

| Monatlich | 13. Bezug | 14. Bezug | Jahresbezug | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Brutto | 3.000,00 € 18,00 € pro Normalstunde | 3.000,00 € | 3.000,00 € | 42.000,00 € 24,24 € pro Anwesenheitsstunde | ||||||||||||

| Sozialversicherung (Details) | 542,10 € | 512,10 € | 512,10 € | 7.529,40 € | ||||||||||||

| Krankenversicherung | 116,10 € | 116,10 € | 116,10 € | 1.625,40 € | ||||||||||||

| Pensionsversicherung | 307,50 € | 307,50 € | 307,50 € | 4.305,00 € | ||||||||||||

| Arbeitslosenversicherung | 88,50 € | 88,50 € | 88,50 € | 1.239,00 € | ||||||||||||

| Arbeiterkammerumlage | 15,00 € | - | - | 180,00 € | ||||||||||||

| Wohnbauförderungs-Beitrag | 15,00 € | - | - | 180,00 € | ||||||||||||

| Lohnsteuer (Details) | 291,55 € | 112,07 € | 149,27 € | 3.759,94 € | ||||||||||||

|

||||||||||||||||

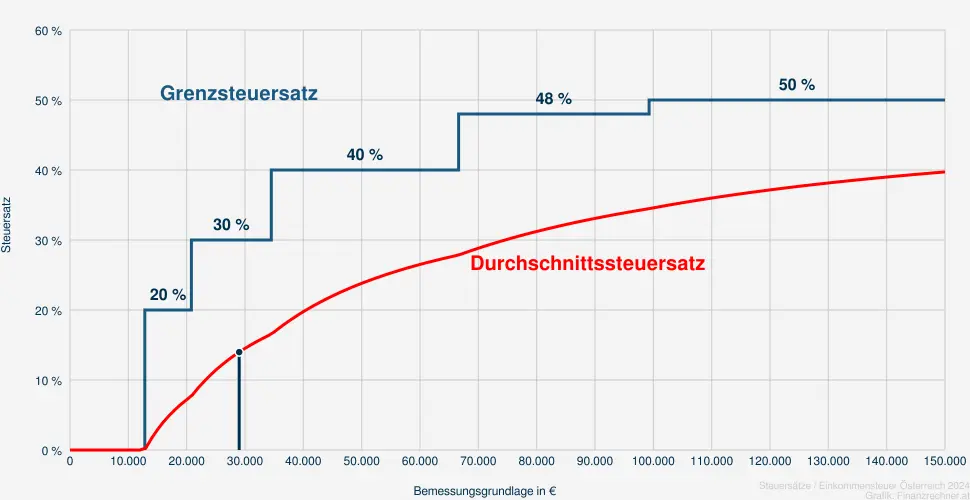

| Grenzsteuersatz | 30 % | - | - | - | ||||||||||||

| Durchschnittssteuersatz | 11,92 % | 4,50 % | 6,00 % | 10,91 % | ||||||||||||

| ||||||||||||||||

| Netto | 2.166,35 € 13,00 € pro Normalstunde | 2.375,83 € | 2.338,63 € | 30.710,66 € 17,73 € pro

Anwesenheitsstunde ≙ 12x 2.559,22 € | ||||||||||||

| Dienstgeberabgaben: | ||||||||||||||||

| Sozialversicherung (Details) | 629,40 € | 614,40 € | 614,40 € | 8.781,60 € | ||||||||||||

| Krankenversicherung | 113,40 € | 113,40 € | 113,40 € | 1.587,60 € | ||||||||||||

| Unfallversicherung | 33,00 € | 33,00 € | 33,00 € | 462,00 € | ||||||||||||

| Pensionsversicherung | 376,50 € | 376,50 € | 376,50 € | 5.271,00 € | ||||||||||||

| Arbeitslosenversicherung | 88,50 € | 88,50 € | 88,50 € | 1.239,00 € | ||||||||||||

| Zuschlag nach dem IESG | 3,00 € | 3,00 € | 3,00 € | 42,00 € | ||||||||||||

| Wohnbauförderungs-Beitrag | 15,00 € | - | - | 180,00 € | ||||||||||||

| Dienstgeberbeitrag | 111,00 € | 111,00 € | 111,00 € | 1.554,00 € | ||||||||||||

| Zuschlag zum DB | 10,80 € | 10,80 € | 10,80 € | 151,20 € | ||||||||||||

| Kommunalsteuer | 90,00 € | 90,00 € | 90,00 € | 1.260,00 € | ||||||||||||

| Vorsorgekasse | 45,90 € | 45,90 € | 45,90 € | 642,60 € | ||||||||||||

| Sonstiges | 8,66 € | 0,00 € | 0,00 € | 104,00 € | ||||||||||||

| 895,76 € | 872,10 € | 872,10 € | 12.493,40 € | |||||||||||||

| Personalkosten: | ||||||||||||||||

| Dienstnehmer | 3.000,00 € | 3.000,00 € | 3.000,00 € | 42.000,00 € | ||||||||||||

| Dienstgeberabgaben | 895,76 € | 872,10 € | 872,10 € | 12.493,40 € | ||||||||||||

| 3.895,76 € 23,37 € pro Normalstunde | 3.872,10 € | 3.872,10 € | 54.493,40 € 31,45 € pro Anwesenheitsstunde ≙ 12x 4.541,12 € | |||||||||||||

Steuer-/Abgabenquote:

Bruttobezug + Lohnnebenkosten ("Brutto vom Brutto-Gehalt")

Bei 3.000,00 € brutto pro Monat, bzw. 42.000,00 € brutto pro Jahr sind insgesamt 23.782,74 € an Steuern/Abgaben abzuführen.

Dies beinhaltet die Sozialversicherung (7.529,40 €), Lohnsteuer (3.759,94 €) und Lohnnebenkosten (12.493,40 €).

Die Personalkosten ("Brutto-Brutto") belaufen sich somit auf 54.493,40 € im Jahr bzw. 4.541,12 € monatlich, wovon 56,36 % das Netto-Einkommen des Arbeitnehmers und 43,64 % Steuern/Abgaben sind.

| 43,64 %

SV (29,93%),

LS (6,90%),

sonst. A (6,81%)

|

|||

|---|---|---|---|

| 56,36 % Netto | |||

Einkommensverteilung:

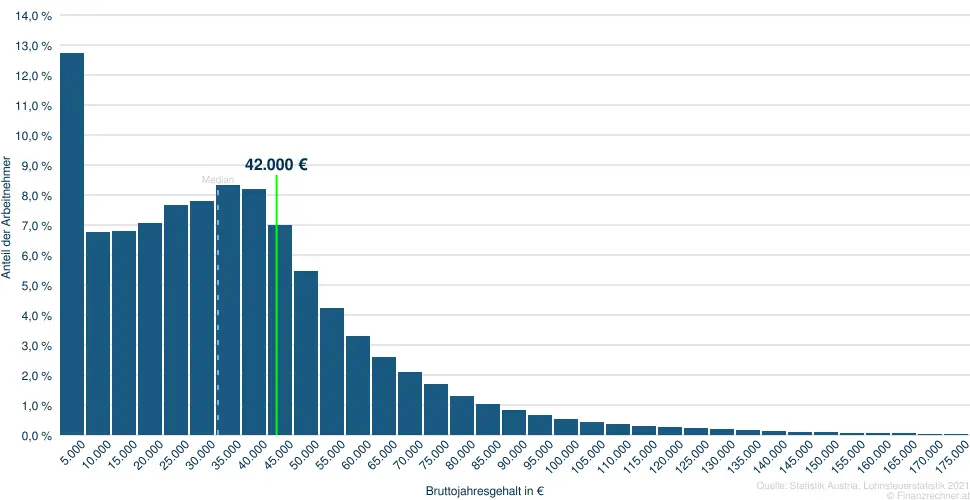

68 % verdienen weniger als 42.000 € und 32 % verdienen mehr. Das mittlere Bruttojahresgehalt (Median) aller Arbeitnehmer in Österreich liegt bei 30.635 €